“기준금리 3%까지 오르면 ‘상환 불능’ 급증 가능” 경고

작성자 정보

- 뉴스관리자 작성

- 작성일

컨텐츠 정보

- 4,632 조회

-

목록

본문

모기지 중 2500억불 한계 접근.. ‘모기지 스트레스’ 여파 예의 주시

은행권, 이자 마진으로 한 달 6억불 수입 챙겨

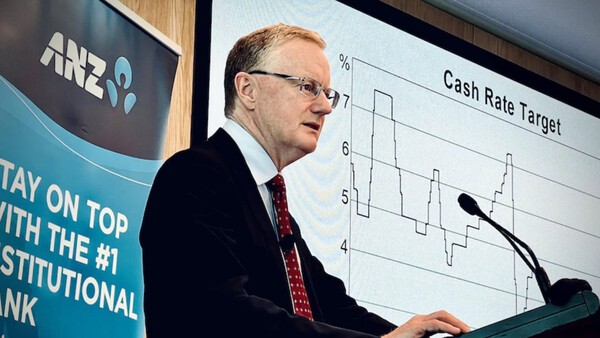

필립 로우 호주중앙은행 총재는 8월 이후 추가 이자율 인상 필요성을 시사했다

필립 로우 호주중앙은행 총재는 8월 이후 추가 이자율 인상 필요성을 시사했다

호주의 기준금리가 5월부터 넉달 연속 가파르게 오르면서 집값 하락 압박이 커지자 4대 은행을 비롯한 대형 금융그룹들이 ‘잠재적인 모기지 스트레스’ 여파를 세심하게 분석하고 있다.

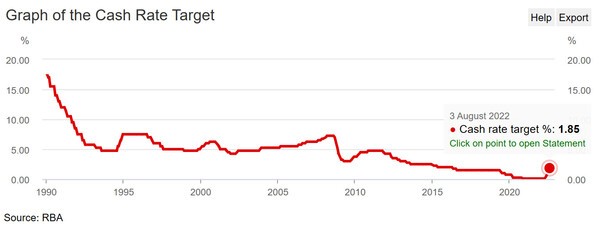

호주중앙은행(RBA)은 2일 기준금리를 1.85%로 0.5% 올렸다. 0.5% 추가 인상으로 50만 달러 홈론 대출자의 월 상환 부담이 $140 늘었다. RBA는 치솟는 인플레를 억제하기위해 올 후반기에도 추가 금리인상의 필요성을 시사하고 있다.

ABS(통계국)에 따르면 신규 홈론 대출 시작이 6월 4.4% 하락했다.

4대 은행에 앞서 맥쿼리은행이 가장 먼저 8월 0.5% 인상을 반영했다. 8월 12일부터 홈론 금리를 2.25%로 0.5% 인상 적용한다. 종전과 달리 4대 은행들은 고객들의 눈치를 보는 중이다.

5월 이전 기준금리가 0.1%였을 때 은행들은 모기지를 대출하면서 약 2.5-3%의 완충 여유(buffer)를 두고 상환 능력(loan serviceability)을 평가했다. 5월부터 넉달동안 1.75%(5월 0.25%, 6-8월 각각 0.5%씩 3회 인상)가 올랐다. 따라서 금리가 앞으로 한두번 추가 인상되면 완충 여유는 고갈된다.

호주 금융서비스 기업 바렌조이(Barrenjoey)의 존 모트 분석가(analyst Jon Mott)는 “은행들이 특별한 지역별 분석(specific postcode analysis)을 시작할 것이다. 대출 받은 고객들(borrowers)의 약 8-10%가 상환 능력에서 최대 한계 (maximum allowable levels)에 도달하기 때문이다. 시드니와 멜번의 고가 주택시장에서 높은 소득대비 부채비율을 가진 고객들의 상환 불능 방지(최소화)가 은행들의 고민거리가 될 것”이라고 설명했다.

호주 4대 은행 8월 이자율 인상에서 눈치를 보고 있다

호주 4대 은행 8월 이자율 인상에서 눈치를 보고 있다

그는 이어 “호주와 뉴질랜드의 모기지 중 약 2500억 달러 상당이 상환 능력의 한계(maximum capacity)에 근접하고 있다. 이자율이 3%까지 오를 경우, 일부는 내년 상환불능 위기(at risk of delinquency)에 처할 수 있다”고 경고했다.

신용평가기업 스탠다드 앤 푸어 글로벌(S&P Global)의 에린 키트슨(Erin Kitson) 이사는 “홈론 상환 불능(arrears) 사례가 몇 달 후 나타나겠지만 이자율 상승을 비롯한 생활비 앙등에 홍수 피해 등 이중고를 겪는 일부 지역은 상대적으로 더 취약할 것이다. 비필수 품목에 대한 재량 소비 지출(discretionary consumer spend)이 먼저 타격을 받을 것"이라고 분석했다.

웨스트팩은행의 고객 및 사업체 대출 담당 크리스 드 브루인(Chris de Bruin) 이사는 “홈론 승인 전 고객이 이자율 상승을 감당할 수 있는지 스트레스 평가(stress test)를 한다. 고객들 중 상환에 어려움이 있는 경우, 신속하게 은행에 연락을 취하도록 독려한다. 최근 4회의 이자율 인상과 관련해 많은 호주인들이 가계 살림을 세심하게 관찰 중이다. 팬데믹 기간 중 어느 정도 저축을 해서 모기지 상환에서 앞서가고 있다. 금융회사들이 상황을 세심하게 모니터 중인데 아직까지는 지원을 요청하는 고객들에게 큰 변화는 없다”고 전했다.

펀드 매니저 매튜 데이비슨(Matthew Davison)의 마틴 커리(Martin Currie) 분석가는 “고용 시장의 강세, 대출자의 저축 여유(savings buffers), 재량적 지출 조정에도 불구하고 이자율과 생활비 상승이 지속되면서 대출자 스트레스가 나타날 것이다. 아직은 이른 시기”라고 말했다.

호주 기준금리 동향

호주 기준금리 동향

코먼웰스은행의 디지털 상품인 ‘언론(Unloan)’을 운영하는 다니엘 오엘틀리(Daniel Oertli)는 “재융자를 할 때 지역을 평가하는데 아직은 상당히 관대한 편이다. 다른 디지털 대출회사들은 대도시 지역 대출을 제한하고 있다. 코먼웰스은행은 새로운 건설이나 회사 신탁 홈론(company trust home loans) 거래는 하지 않는다. 주요 스트레스 테스트는 여유분 이자율(buffer rates)을 결정하는 금융감독원(APRA: Australian Prudential Regulation Authority)의 규제다. 언론은 집값의 20% 이상의 계약금 또는 자기자본(equity)을 가진 대출 신청자들을 타깃으로 하고 있다“고 설명했다.

약 5000억 달러 규모의 낮은 고정금리 모기지(low-fixed rate mortgages)는 재계약 임박 상황이 되는데 은행들의 치열한 경쟁이 예상된다.

은행권은 대체로 이자율 인상 시기에 여신과 수신 금리 격차를 은행에게 유리하게 조정해(순 이자 마진(net interest margins) 확대로) 수익을 늘린다.

여신 고객들에게 기준금리 인상 폭 중 일부만 낮춤으로써 은행들이 한 달에 6억 달러 상당의 추가 수입을 올린다는 분석이 나온 후 짐 차머스 재무장관은 “고객들에게 공정한 기회를 주도록(give their customers a fair go)” 은행들에게 촉구했다.

[출처 : 한호일보-경제]